2008年9月15日

雷曼兄弟(Lehman Brothers)

这个市值曾排名美国第四的投行巨佬

因投资次贷产品巨亏申请破产重组

而这场次贷危机

也成了随后全球金融危机的导火索

给全球新兴市场造成了毁灭性的打击

十三年过去

雷曼破产的影响依旧没能消弭

甚至在这场史无前例的衰退后

还有企业

在“偷偷效仿”那场疯狂的冒险

雷曼的破产之路

曾经的雷曼兄弟有多富有?

在World Brand Lab编制的2006年度《世界品牌500强》排行榜中

雷曼名列第三百七十六

在2007年度《财富》全球最大五百家公司排名中

雷曼名列第一百三十二

是市值一度达到美国第四的投行巨佬

是曾经华尔街的“债券之王”

在雷曼兄弟150余年的商业历史上

曾面临四次倒闭

1929年股市崩盘的大萧条时期

1973年该公司投注利率损失670万美元

1984年内部意见分歧导致被运通并购

1994年新独立的雷曼面临资金短缺

但全部被它熬了过去

直到2008年——

这个美国的次贷危机积攒到最高峰的时段

当时

典型的流动性泛滥让次贷市场发展非常火热

原因就是美国政府为了提振经济

拼命撒币鼓动人们消费

人们为了自己手头的货币跑得过通胀

都把钱砸进了火热的房市当中

导致次级房屋信贷行业违约剧增

信用紧缩

造成了庞大的房市泡沫

为了戳破这个巨大的泡沫

美联储连续17次提息

大幅增加利率导致房市暴跌

购房者难以将房屋出售或者通过抵押获得融资

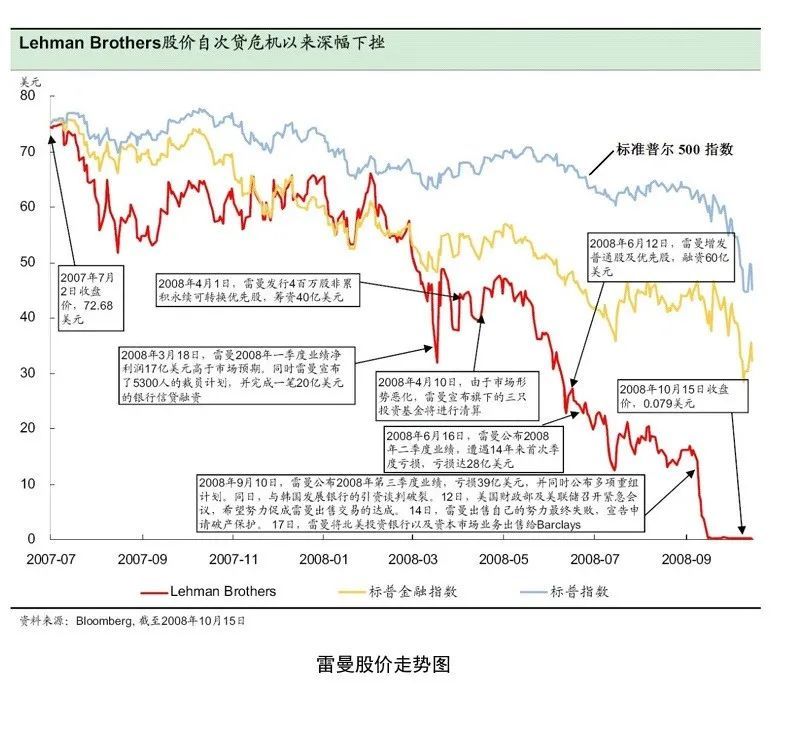

雷曼虽然在危机早期

就已经把商业资产分拆上市并抛售

只是常年在刀尖上舞蹈的金融冒险家们并不舍得他们的地产

雷曼持有近300多亿美元的地产基金

让他们在这场危机中迅速垮下

从年初到9月

股价狂跌近90%

股票崩盘

资金链断裂

在根本找不到新的投资者拉一把的状况下

英国第三大银行巴克莱又宣布退出拯救“雷曼兄弟”的行动

负债高达6130亿美元的雷曼

因此不得不递交破产保护申请

消息一出

立刻引发了金融市场的连锁反应

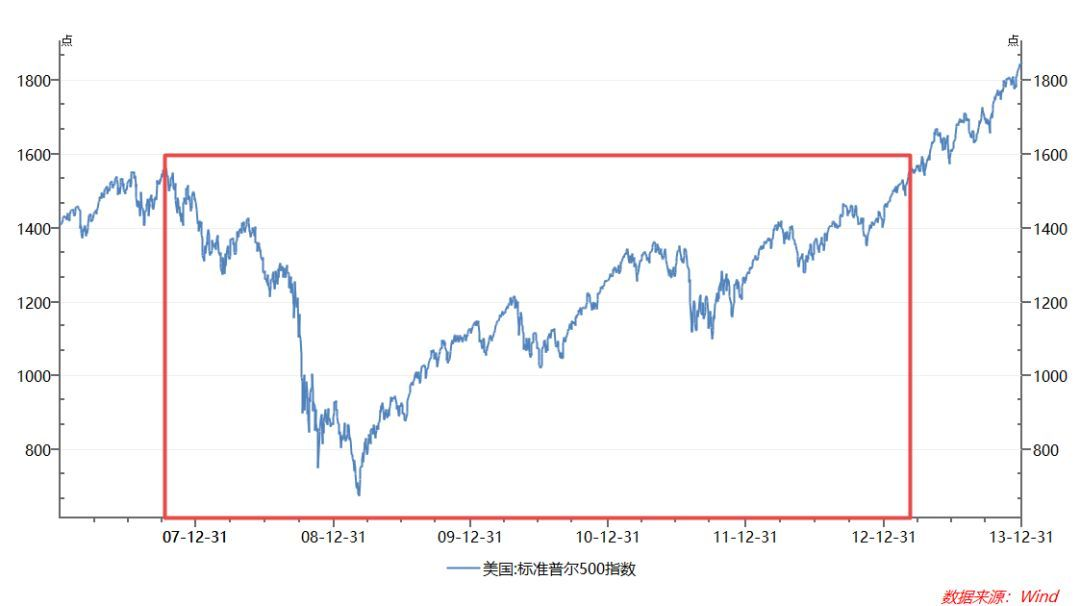

美股一开盘就遭遇“黑色星期一”

道琼斯工业平均指数下跌了504.48点

最大跌幅为4.42%。

创“9.11”之后单日最大跌幅

标准普尔500指数下跌了59.01点

最大跌幅为4.71%

大量的大型金融机构将在这场危机中倒下

全球股市也随之崩溃

亚太股市第二天大盘跌幅都超过5%

沪指一度跌至1664点的历史低谷

市场呈现“崩盘式”暴跌

超过90%个股下挫

全球股市12月大崩盘时

至少蒸发了十万亿的市值

大量的债务违约和资产价格下跌

不但对各国经济尤其是新兴国家造成严重破坏

也一度摧垮了人们对市场和未来的信心

把全球都带入了通缩时代——

这场“金融海啸”

终于席卷了世界

雷曼兄弟为何会倒下

2000年

在美国房地产和信贷业务成为潮流的状态下

雷曼自然不会放过这块肥肉

但在这个几近陌生、且溢价过高的全新领域

雷曼却大加杠杆、“一把梭哈”

甚至把自己梭哈成了该领域的代表性投行

凤凰网《财经连环话》根据公开资料统计

雷曼兄弟的证券投资和金融工具中

按揭贷款及房地产相关的资产占比最大

资产中低流动性的占比超过80%以上

尤其是雷曼当时还有过高的杠杆

因其自身资本有限

为了筹集资金来扩大业务

在债券市场发债

在银行间拆借市场通过抵押回购

来筹集资金用于业务和投资

赚取收益

这就导致其自有资本根本cover不了全部投资的风险

一旦爆雷

那就是多米诺骨牌式的连环爆炸

雷曼持有的房地产抵押贷款等资产大幅减值难以短时间变现

资产和负债之间有很大的错配

导致其短期流动性出现严重问题

最终破产

在彻底崩盘之前

雷曼高层曾拼命掩盖公司经营风险

大规模裁员

剥离不良资产

企图利用债券及其它资产换取资金

甚至玩弄会计手段将债务移出资产负债表

FCIC——美国专门调查金融危机起因的国会机构

当时也在华盛顿召开为期两天的听证会

调查金融机构是否真的“大到不能倒”

但最终因为雷曼持有不良资产太多

缺乏优质资产做抵押或吸引注资

对其偿付能力没有信心

监管机构拒绝向其提供联储局信贷安排

迫使雷曼提交了破产申请

政府不救

市场更不会伸出援手

像雷曼兄弟这样的机构一旦做空使其垮掉

那其旗下资产必然会有一波大规模贱卖

就成了其他机构的绝佳机会

此时落井下石自然是他们的绝佳选择

而利益相关的客户们则是因为严重的市场恐慌

对雷曼兄弟的前景十分怀疑

纷纷取消与雷曼兄弟的业务

把资金大规模转走

最终抽垮了雷曼

雷曼兄弟该不该救?

美联储并非没有“救市”

凤凰网《财经连环话》根据公开资料整理发现

在雷曼之前

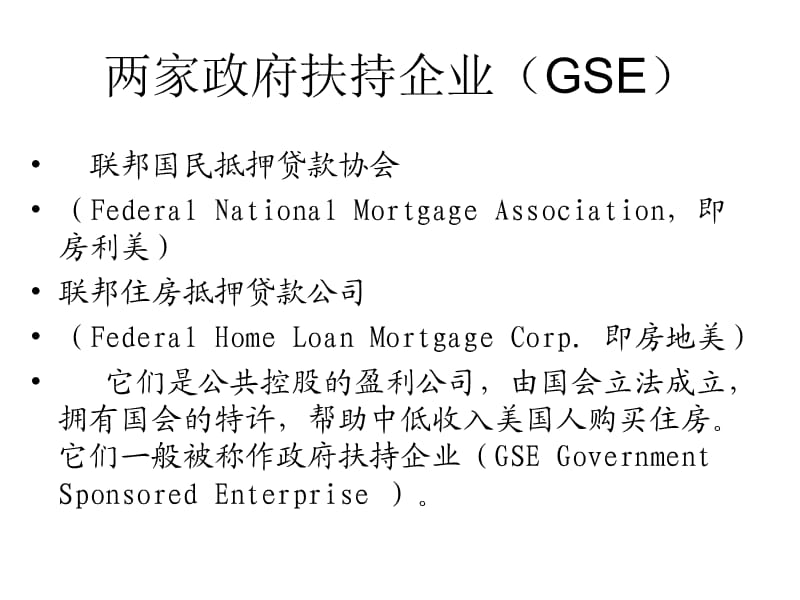

美联储已经联合财政部

紧急支援300亿美元支持摩根大通收购贝尔斯登

财长保尔森则是向“两房”——房地美、房利美注资

收购相关优先股

接管了机构的日常业务

等于给予了市场隐性的担保

但拯救“两房”是为了避免发生系统性风险

面对雷曼

则境况完全不一样

美国东方航空公司CEO博尔曼对此的描述是:

“没有破产的资本主义就像没有地狱的基督教。”

雷曼大规模的次贷违约

致其持有的住房抵押证券都是妥妥的“负债”

就像美联储伯南克说的:

“因为我们不想去奖励一个失败的公司”

毕竟这场金融家们贪得无厌的冒险

让纳税人们来擦屁股既不合理

甚至也不合乎利益

并且再次出手拯救雷曼兄弟

等于向市场发送信号:

政府会为所有陷入危机的机构兜底

——而这只会鼓励更多贪得无厌的金融冒险家出现

“杀鸡儆猴”在这时就显得尤为重要

而雷曼

正是那只待宰的老妖鸡

雷曼兄弟“启示录”

雷曼倒闭后

市值高达20000亿美元的次级贷款市场开始接连崩溃

随着危机蔓延

伯南克不得不启动“大规模资产购买”

购入大量两房债券、抵押贷款支持证券、国库券

向市场释放更多的流动性

也最终阻止了大危机后的大萧条到来

只是那场未发生的大萧条

不是消弭不见

而更像是迟迟未来而已

纽约研究机构DataTrek的联合创始人尼克·科拉斯

曾经对“雷曼兄弟事件”这样评述:

“下一次衰退的种子总是在前一次衰退中播下

由于很多国家并没有重视雷曼兄弟破产所引发的经济结构性问题

而是一味利用宽松货币政策刺激经济增长

因此在全球经济结构性问题得不到实质性解决的情况下

历史很容易重复。”

在那之后

似乎也确实如此

经营稳健、拥有优质抵押品的企业未能获得资本青睐

反而是更多、更热的资金不断注入新的市场

而在当下

下一个指望凭着“大而不能倒”

却实际兵败如山倒的“雷曼2.0”

又是否已经亮出了自己的底裤了呢?